Zunächst das Offensichtliche: Ja, die Inflationsrate war 2022 außergewöhnlich hoch – jedenfalls höher als in den vorangegangenen Jahren. So lag sie 2021 noch bei 3,1 Prozent. Und die Jahre davor waren aufgrund der Finanz- und Eurokrise 2008 bzw. 2012 ohnehin allesamt von deflationären Tendenzen geprägt – samt Nullzinspolitik.

Verwöhnt seit 2000

Mit anderen Worten: Deutschland ist, wenn es um Teuerung und Zinsen geht, verwöhnt. In Wirklichkeit sind die Preise seit der Jahrtausendwende nur gemächlich oder gar nicht gestiegen. Nur selten kletterte die durchschnittliche Teuerung des Jahres einmal über das EZB-Inflationsziel von zwei Prozent hinaus. Zur Erinnerung: Inflation ist per se nichts Schlechtes. Hält sich die Preissteigerung im Rahmen, deutet dies auf eine funktionierende Volkswirtschaft hin.

Mehr dazu:

- Inflation: Warum steigende Preise kein Weltuntergang sind

- So gelingt die inflationssichere Geldanlage

Immer auf dem Laufenden bleiben!

Nutze jetzt alle Vorteile von wikifolio: Verfolge deine Lieblings-wikifolios und erfahre, was die Community zum Markt zu sagen hat. Jetzt kostenlos registrieren!

Inflation vor der Wiedervereinigung

War früher also alles besser? Nein. Wie so oft entspricht die subjektive Wahrnehmung nicht unbedingt der Realität. Vor dem Mauerfall und der Wiedervereinigung Deutschlands waren die Inflationsraten deutlich höher, was unter anderem an den beiden Ölpreisschocks der 70er/80er lag.

Die Inflationsraten vor der deutschen Wiedervereinigung waren tendenziell höher als danach. Viele Krisen haben ab der Jahrtausendwende zu einem deflationären Umfeld samt Nullzinspolitik geführt.

Im Schnitt stiegen die Preise in Deutschland von 1950 bis 1990 um 2,8 Prozent pro Jahr. Nach der Wiedervereinigung ergibt sich trotz der hohen Inflationsrate des letzten Jahres für Deutschland bislang eine durchschnittliche Preissteigerung von nur 1,9 Prozent pro Jahr.

Eine weitere verhalten positive Nachricht gab es außerdem zuletzt vom Statistischen Bundesamt: Die Inflationsrate schwächte sich zum Ende des letzten Jahres bereits ab, wenn auch auf hohem Niveau.

Was tun gegen die Teuerung?

Dass sich die Deutschen für ihr Geld aktuell weniger Energieprodukte oder Lebensmittel kaufen können als dies noch vor einem Jahr der Fall war, lässt sich nun leider nicht ändern. Wer trotzdem über ein Cash-Polster verfügt, sollte dieses investieren. Doch wie? Was schützt gegen die Geldentwertung und wirft darüber hinaus noch eine Rendite ab? Aktien – historisch unerreicht.

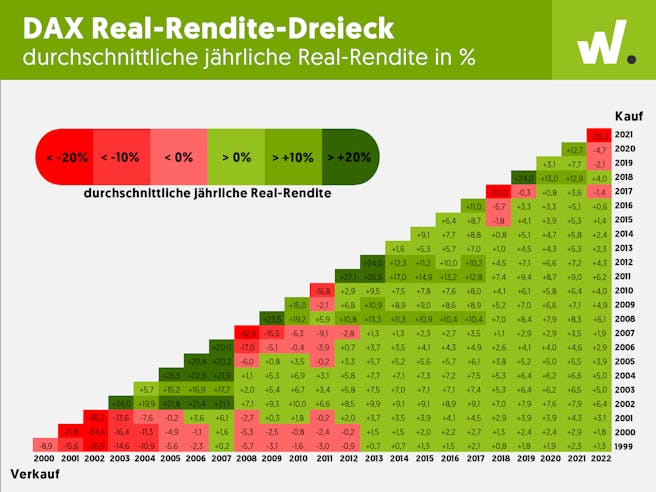

In Anlehnung an das DAX-Rendite-Dreieck des Deutschen Aktieninstituts, das die jährlichen durchschnittlichen Renditen des DAX abhängig von Kaufs- und Verkaufszeitpunkt seit den 1970er-Jahren zeigt, haben wir die Realrenditen des DAX seit der Jahrtausendwende berechnet. Das Fazit: Aktien waren in der Vergangenheit „the-place-to-be“ und sind es auch heute noch – selbst „nach Inflation“.

Lesebeispiel: Wer Ende 2004 DAX-Aktien gekauft und sie Ende 2019 wieder verkauft hat, hat eine durchschnittliche Realrendite (Rendite abzgl. Inflation) von 6,4 Prozent pro Jahr erzielt. Seit der Jahrtausendwende lag die DAX-Realrendite im Schnitt zwischen vier und fünf Prozent.

Positive Realrenditen trotz gefühlter 300 Krisen

Wer in den letzten 20 Jahren in DAX-Aktien investiert hat, kann sich im Schnitt (je nach Ein- und Ausstiegszeitpunkt) über eine Realrendite von vier bis fünf Prozent freuen. Der DAX legt dabei, wohlgemerkt, die Messlatte nicht besonders hoch. Es gab in der jüngeren Vergangenheit bekanntlich Indizes, die deutlich besser performed haben, etwa der US-Technologieindex Nasdaq 100.

Wichtig ist außerdem: Börsianer hatten es seit der Jahrtausendwende bereits mit einer Reihe an Krisen zu tun. Umso beachtlicher ist das Ergebnis, das selbst ein DAX in diesem relativ kurzen Zeitraum von 20 Jahren im Schnitt aufs Parkett zaubern konnte.

Zur Erinnerung: Die 2000er starteten mit dem Platzen der dotcom Blase, die jedem Anleger, der 1999 einstieg, gleich mal die ersten Jahre verhagelte. 2008 folgte die globale Finanzkrise, dann die Euro-Krise, der Handelsstreit zwischen China und den USA, 2020 die Corona-Pandemie samt Börsen-Crash im März und zuletzt das schwierige Börsenjahr 2022, das vom Ukraine-Krieg und der Rückkehr der Inflation samt Zinswende geprägt war.

Gerade ein Blick auf das Corona-Jahr 2020 zeigt, wie schnell sich Aktien oft von großer Panik erholen: 2020 ist im DAX-Real-Rendite-Dreieck am Ende des Tages nicht einmal mehr auffällig. Egal, ob man 1999, 2019 oder irgendwann dazwischen eingestiegen ist, hat man am Ende des Corona-Jahres 2020 verkauft, hat man immer eine positive Realrendite erwirtschaftet – trotz massivem Kurseinbruch im März.

Inflation ist gut für Aktien

Auch die wikifolio Trader bauen als Inflationsschutz weiterhin auf die Aktie – ihnen ist aber auch bewusst, dass Inflation oft in einem für Aktienmärkte herausfordernden Umfeld auftritt. Der Anlagehorizont ist also entscheidend. Wer langfristig investiert, profitiert eher von den inflationsschützenden Eigenschaften der Aktie.

Langfristig schützen Aktien vor Inflation, da sie Sachwerte verkörpern. Inflation tritt jedoch oft in Verbindung mit anderen makroökonomischen Effekten auf, wie zum Beispiel Rezessionen, die kurzfristig zu Preisreduktionen bei Aktien führen können.

Christoph Neemann ist mit seinem wikifolio Minus Sinus Value Select besonders erfolgreich ins neue Jahr gestartet. Er erklärt: „Langfristig schützen Aktien vor Inflation, da sie Sachwerte verkörpern. Inflation tritt jedoch oft in Verbindung mit anderen makroökonomischen Effekten auf, wie zum Beispiel Rezessionen, die kurzfristig zu Preisreduktionen bei Aktien führen können. Da in einem inflationären Umfeld oft auch höhere Zinsen erwartet werden, sind von kurzfristigen Abschlägen Wachstumswerte eher betroffen als Value-Werte, da zukünftige Gewinne stärker abgezinst werden.“

Inflation sollte kein Grund sein, so Neemann, die Investitionsquote generell zurückzufahren: „Es könnte sich aber die Gelegenheit für Schnäppchen ergeben.“

Chart

Börse in Istanbul eilt von Hoch zu Hoch

Aktien profitieren ja von Inflation, wie man an der Türkei sehen kann.

wikifolio Trader Philipp Haas, der unter anderem das wikifolio Nebenwerte Europa führt, spricht sich klar für Aktien aus: „Natürlich sind Aktien auch weiterhin als Inflationsschutz geeignet. Aktien profitieren ja von Inflation, wie man an der Türkei sehen kann. Was belastet sind die oft damit verbundenen Zinsanstiege.“ Die Kurse am türkischen Aktienmarkt haben sich 2022 im Schnitt verdreifacht. Die Inflationsrate betrug zuletzt 85 Prozent.

Chart

Am besten als Inflationsschutz geeignet sind laut Haas „Asset Light“ Firmen – Unternehmen, die nur wenige Güter selbst besitzen: „Dazu zählen Aktien von Unternehmen aus der Internet- oder Softwarebranche, die profitabel und attraktiv bewertet sind und vielleicht auch über eine Netto-Cash-Position verfügen.“

Mehr dazu erklärt der Trader im Video: 10 x 3 Inflationsschutz-Aktien

Disclaimer: Jedes Investment in Wertpapiere und andere Anlageformen ist mit diversen Risiken behaftet. Es wird ausdrücklich auf die Risikofaktoren in den prospektrechtlichen Dokumenten der Lang & Schwarz Aktiengesellschaft (Endgültige Bedingungen, Basisprospekt nebst Nachträgen bzw. den Vereinfachten Prospekten) auf www.wikifolio.com, www.ls-tc.de und www.ls-d.ch hingewiesen. Sie sollten den Prospekt lesen, bevor Sie eine Anlageentscheidung treffen, um die potenziellen Risiken und Chancen der Entscheidung, in die Wertpapiere zu investieren, vollends zu verstehen. Die Billigung des Prospekts von der zuständigen Behörde ist nicht als Befürwortung der angebotenen oder zum Handel an einem geregelten Markt zugelassenen Wertpapiere zu verstehen. Die Performance der wikifolios sowie der jeweiligen wikifolio-Zertifikate bezieht sich auf eine vergangene Wertentwicklung. Von dieser kann nicht auf die künftige Wertentwicklung geschlossen werden. Der Inhalt dieser Seite stellt keine Anlageberatung und auch keine Aufforderung zum Kauf oder Verkauf von Wertpapieren dar.