Multibagger ist dabei der von Peter Lynch geprägte Ausdruck für eine Aktie, die das Potenzial hat, sich zu vervielfachen. Tenbagger bezeichnet entsprechend einen Verzehnfacher – die Tenbagger-Aktie steigt zumindest um 900 Prozent. Der ehemalige Fondsmanager und Buchautor Lynch (u.a. „One up on Wall Street“) suchte gezielt nach ebendiesen Top-Performern – dabei ist nicht völlig klar, in welchem Zeitraum die Verzehnfachung erreicht werden muss. Lynch selbst gab den Unternehmen zumindest drei Jahre Zeit.

„Meine besten Aktien waren im dritten, im vierten, im fünften Jahr, in dem ich sie besaß“, bestätigt die Börsenlegende gegenüber Focus Online. Einem potenziellen Tenbagger muss man also Zeit geben, sich zu entwickeln. Es lohnt sich. Schließlich entspricht eine Verzehnfachung über 5 Jahre hinweg einer jährlichen Rendite von fast 60 Prozent pro Jahr, bei 20 Jahren sind es immerhin noch gut 12 Prozent.

Tenbagger gibt es immer wieder

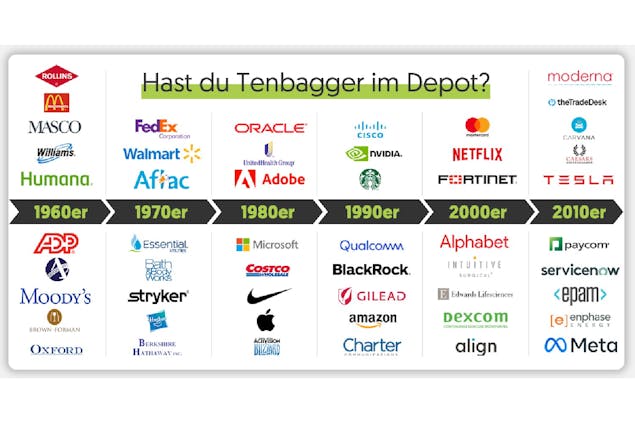

Die gute Nachricht: Selbst Tenbagger-Aktien sind – frei nach André Kostolany – ein wenig wie Straßenbahnen. Man muss ihnen nicht hinterherlaufen, die nächste kommt bestimmt. „Tenbagger gab es in den letzten Jahrzehnten immer wieder“, weiß Christoph Scheuch, Director of Product bei wikifolio und Lektor an der Wirtschaftsuniversität Wien. Als Co-Autor des Buches „Tidy Finance with R“ arbeitet Scheuch regelmäßig mit historischen Aktienkursen: „In den vergangenen sechs Jahrzehnten haben sich 900 US-Aktien seit ihrem Börsengang zumindest verzehnfacht. Gut drei Viertel davon handeln weiter auf Verzehnfacher-Kursniveau – oder mittlerweile sogar deutlich höher.“ Das ist das Ergebnis einer Studie, die auf Daten des Center for Research in Security Prices (CRSP) der Universität Chicago basiert und die Scheuch durchgeführt hat.

Die Anzahl der Tenbagger pro IPO-Jahrzehnt und die Dauer, bis sich die jeweiligen Akten verzehnfachen, hängt unter anderem von der wirtschaftlichen Entwicklung ab.

Die obenstehende Grafik zeigt die Anzahl der Tenbagger nach dem Jahrzehnt ihres Börsengangs (Initial Public Offering, IPO). „Die Menge ist beeindruckend, da nur jene Tenbagger enthalten sind, die auch heute – also zum Teil 50 bis 60 Jahre nach dem IPO – noch existieren und börsennotiert sind“, merkt Scheuch an.

Vervielfacher-Urgesteine

Zu diesen Multibagger-Urgesteinen gehört etwa die Fast-Food-Kette , die 1966 an die New Yorker Börse ging und deren Kurs sich in nur 4,5 Jahren verzehnfachte. Heute ist das Papier einer der Top-Verzigfacher schlechthin und schlägt in Sachen „Performance-to-date“ selbst Amazon noch deutlich – zugegeben, McDonald’s ist auch 30 Jahre „älter“.

Gleichgezogen hat mittlerweile mit . Der US-Einzelhandelskonzern feierte sein Börsen-Debut Ende 1972 und benötigte rund 10 Jahre bis zum Verzehnfacher. Die Beteiligungsgesellschaft von Warren Buffett, , ist ebenfalls ein Kind der 70er – verzehnfacht hat sich der Kurs erst mehr als 16 Jahre nach dem IPO. Dennoch ist Berkshire heute eines der erfolgreichsten Unternehmen der Welt.

Übrigens: Der älteste Tenbagger dürfte wohl sein. Der heutige Mischkonzern wurde 1890 vom Erfinder der Glühbirne, Thomas Edison, gegründet und war eines von nur 12 Unternehmen, die im ersten Dow Jones Index aus dem Jahre 1896 enthalten waren. Als einziger dieser 12 hielt sich GE bis 2018 im Index – also sagenhafte 122 Jahre lang.

Stagflation der 70er verlängert Dauer bis zum Tenbagger

Wie lange es dauert, bis eine Aktie sich letztlich verzehnfacht, hängt natürlich von vielen Faktoren ab – allen voran dem Geschäftsmodell und seiner Skalierbarkeit, aber auch dem wirtschaftlichen Umfeld. So dürfte McDonald’s mit seinen Restaurants den Zahn der 60er-Jahre gut getroffen haben. Darüber hinaus war das Wirtschaftswachstum in den USA in dieser Zeit relativ stabil und Ende der 1960er-Jahre sorgte der Vietnamkrieg für einen Boom.

Die Mehrheit der Tenbagger braucht zumindest fünf Jahre bis zur Ver10fachung des Kurses. Der technologische Fortschritt ist ein Faktor, der in der Vergangenheit für schnellere Ver10fachung sorgte.

1972 kam es zur ersten Ölkrise – und zur Stagflation. Dennoch brachten auch die 70er-Jahre viele zukünftige Ten- oder gar Multibagger hervor. „Fünf Prozent aller IPOs auf dem US-Aktienmarkt der 1970er-Jahre schafften es zum Tenbagger“, bestätigt Daten-Experte Scheuch. Das sind sogar etwas mehr als in anderen Jahrzehnten. Allerdings dauerte es im Schnitt auch 27 (!) Jahre bis zur Verzehnfachung.

Verwunderlich ist das vor dem Hintergrund der Börsenentwicklung nicht: Der Dow Jones trat in den 70ern auf der Stelle – inflationsbereinigt brach er sogar massiv ein.

Fünf Prozent aller IPOs auf dem US-Aktienmarkt der 1970er-Jahre entwickelten sich zum Tenbagger - trotz schlechter wirtschaftlicher Lage. Grundsätzlich ist die Erfolgsquote über alle betrachteten Jahrzehnte recht stabil.

Die 70er-Jahre waren für den Dow Jones kein Zuckerschlecken. Die Ver10facher ließen entsprechend auch eine Weile auf sich warten.

Die folgenden Tabellen zeigen jeweils ausgewählte Tenbagger der entsprechenden Jahrzehnte. Die Listen sind nicht vollständig (Daten per 31. 12. 2021).

Tenbagger der 1960er-Jahre

| Unternehmen | IPO-Datum | x10-Datum | Jahre bis x10 | Marktkap. (in Mrd. US-Dollar) | Rendite seit IPO | Branche |

| 31.08.1966 | 31.03.1971 | 4,58 | 200,31 | 567055% | Konsum | |

| 31.08.1962 | 29.12.1967 | 5,33 | 31,64 | 10796% | Rohstoffe | |

| 29.08.1969 | 31.03.1981 | 11,59 | 59,62 | 127014% | Gesundheit | |

| 31.07.1967 | 30.06.1983 | 15,93 | 103,90 | 126536% | Software | |

| 31.07.1969 | 30.05.1986 | 16,84 | 72,61 | 55858% | Finanzdienstleistung |

Tenbagger der 1970er-Jahre

| Unternehmen | IPO-Datum | x10-Datum | Jahre bis x10 | Marktkap. (in Mrd. US-Dollar) | Rendite seit IPO | Branche |

| 31.05.1978 | 28.02.1986 | 7,75 | 68,53 | 15665% | Transport | |

| 29.12.1972 | 30.11.1982 | 9,93 | 401,35 | 214628% | Konsum | |

| 28.09.1973 | 31.05.1985 | 11,68 | 38,63 | 116476% | Finanzdienstleistung | |

| 30.09.1971 | 30.04.1984 | 12,59 | 14,04 | 48949% | Konsum | |

| 30.11.1976 | 26.02.1993 | 16,25 | 279,41 | 36098% | Beteiligungen |

Technologischer Fortschritt sorgt für Tenbagger-Boom

Die Steuersenkungen der 1980er-Jahre unter Präsident Ronald Reagon ließen die US-Wirtschaft wieder wachsen. Der Aufschwung setzte sich während Bill Clintons Präsidentschaft fort. Hand in Hand mit dem technologischen Fortschritt stieg die Zahl der Tenbagger, die in diesen 20 Jahren an die Börse strebten – gleichzeitig ging die durchschnittliche Dauer bis zur Kurs-Verzehnfachung von 27 Jahren in den 70ern auf 14 Jahre in den 90ern zurück.

An die Börse gingen damals Top-Konzerne wie Microsoft und Oracle oder Amazon und Nvidia. Aber nicht nur Tech war King. Konsumgiganten wie Nike oder Monster Beverage feierten ihre Börsen-Debuts.

Tenbagger der 1980er-Jahre

| Unternehmen | IPO-Datum | x10-Datum | Jahre bis x10 | Marktkap. (in Mrd. US-Dollar) | Rendite seit IPO | Branche |

| 13.03.1986 | 31.01.1991 | 4,89 | 2.525,08 | 300242% | Hard- und Software | |

| 29.07.1983 | 29.06.1990 | 6,92 | 126,72 | 148846% | Biotechnologie | |

| 30.11.1984 | 31.01.1992 | 7,17 | 472,94 | 207235% | Gesundheit | |

| 30.01.1981 | 29.12.1995 | 14,92 | 212,97 | 45291% | Konsum | |

| 12.12.1980 | 31.03.2000 | 19,31 | 2.913,28 | 156651% | Technologie |

Tenbagger der 1990er-Jahre

| Unternehmen | IPO-Datum | x10-Datum | Jahre bis x10 | Marktkap. (in Mrd. US-Dollar) | Rendite seit IPO | Branche |

| 15.05.1997 | 30.06.1998 | 1,13 | 1.691,00 | 216182% | Technologie | |

| 16.02.1990 | 30.10.1992 | 2,70 | 267,27 | 77562% | Telekommunikation | |

| 22.01.1999 | 31.12.2001 | 2,94 | 735,27 | 64252% | Halbleiter | |

| 12.03.1993 | 30.11.1999 | 6,72 | 182,14 | 27968% | Software | |

| 26.06.1992 | 30.04.1999 | 6,85 | 137,23 | 28017% | Konsum |

Nach dem Platzen der Dotcom-Blase zur Jahrtausendwende hielten sich die reinen Tenbagger-Tech-IPOs erstmal zurück, stattdessen sollte der technologische Fortschritt auch die Gesundheitsbranche revolutionieren. Eine Reihe an Medizintechnik-Unternehmen ging an die Börse. So ist zum Beispiel der US-Konzern Dexcom bekannt für seine kontinuierlich messenden Glucosesensoren für Diabetes-Patienten oder die 1995 gegründete Intuitive Surgical für ihre roboter-assistierten Systeme, die in der Chirurgie zum Einsatz kommen. Bekannt ist spätestens seit der Corona-Pandemie auch Moderna. Der Biotech-Konzern ging erst 2018 an die Börse. Die Aktie verzehnfachte sich in nur etwas mehr als zwei Jahren.

Dominiert werden die 10er-Jahre darüber hinaus von Cloud-Computing-Anbietern wie ServiceNow (oder auch der in die Jahre gekommenen Amazon), dem Trend zur Online-Werbung, den zum Beispiel Trade Desk zu nutzen vermochte und nicht zu vergessen Social Media. Mit Facebook debütierte die heutige Meta Platforms 2012 an der Börse. Verzehnfacht hat sich die Aktie erst final 2021. Ende 2021 belief sich der Zugewinn seit IPO auf 981 Prozent.

Tenbagger des neuen Jahrtausends

| Unternehmen | IPO-Datum | x10-Datum | Jahre bis x10 | Marktkap. (in Mrd. US-Dollar) | Rendite seit IPO | Branche |

| 07.12.2018 | 29.01.2021 | 2,15 | 102,98 | 1430% | Biotechnologie | |

| 21.09.2016 | 31.07.2019 | 2,86 | 39,96 | 3539% | Online-Marketing | |

| 29.06.2010 | 28.02.2014 | 3,67 | 1.061,29 | 26399% | Konsum | |

| 23.06.2004 | 30.11.2010 | 6,44 | 250,32 | 7713% | Cloud Computing | |

| 25.05.2006 | 30.11.2012 | 6,52 | 350,23 | 7386% | Finanzdienstleistung | |

| 29.06.2012 | 30.04.2019 | 6,84 | 129,17 | 2304% | Cloud Computing | |

| 23.05.2002 | 31.03.2010 | 7,86 | 266,85 | 60187% | Entertainment | |

| 18.05.2012 | 30.04.2021 | 8,96 | 795,90 | 982% | Social Media | |

| 13.06.2000 | 29.07.2011 | 11,13 | 128,36 | 8466% | Medizintechnik | |

| 14.04.2005 | 31.08.2018 | 13,39 | 52,04 | 3735% | Medizintechnik |

Ten- und Multibagger bestimmen das Börsengeschehen

Der Meta-Konzern zählte Ende 2021 damit zu jenen wenigen Top-Titeln, die die US-Börsenlandschaft dominieren. 60 Prozent der US-Marktkapitalisierung am Ende des letzten Jahres bestand aus Ten- oder Multibaggern. Zum Vergleich: Anfang der 70er-Jahre stemmten die heute noch gehandelten Vervielfacher-Aktien nicht einmal drei Prozent der gesamten Börsenkapitalisierung. Zurückzuführen dürfte diese Veränderung unter anderem auf die Dominanz der Technologiebörse Nasdaq sowie den Siegeszug der börsengehandelten Indexfonds (ETFs) sein.

60 Prozent der US-Marktkapitalisierung am Ende des letzten Jahres bestand aus Ten- oder Multibaggern. Die Dominanz der Vervielfacher-Aktien nahm im Laufe der Jahrzehnte rasant zu.

Ten- und Multibagger by wikifolio

Dass Tech-Titel die Börsen aktuell dominieren, zeigen auch die Ten- und Multibagger, die die wikifolio-Trader in den letzten Monaten realisieren konnten oder noch in ihren wikifolios halten.

AMD, Nvidia und Tesla sind nur drei Beispiele dafür, wie Trader bzw. Anleger mit einem frühzeitigem Engagement und dem nötigen Durchhaltevermögen unfassbare Gewinne mit Aktien realisieren können.

Mehr zu den Top-Trades von Fabian Dreher, Sadegh Schafasand und Thomas Matis erfährst du in Multibagger im Depot: Das sind die erfolgreichsten wikifolio-Trades aller Zeiten

Ob Tech auch in Zukunft die Nase vorne haben wird, klären wir mit den Tenbagger-Tradern Stefan Waldhauser, Fabian Dreher, Torben Bonde Lauridsen und Patrick Kranz außerdem in folgenden Beiträgen:

Die Jagd nach dem Gral: 16 Vervielfacher-Kandidaten der wikifolio-Trader

Interview mit Stefan Waldhauser: „Ich sehe für Tech-Aktien so gute Chancen wie seit Jahren nicht mehr“

Die Vergangenheit jedenfalls beweist, dass Tenbagger überall zu finden sind. Scheuch bestätigt: „In den sechs Jahrzehnten, die wir im Detail analysiert haben, haben es verschiedene Unternehmen aus den unterschiedlichsten Branchen zum Tenbagger an der Börse geschafft – und auch jene, die die Verzehnfachung am schnellsten vollzogen haben, kommen nicht ausschließlich aus dem schnell wachsenden Technologie-Sektor, obwohl die Geschäftsmodelle gerade dort ja oft sehr gut skalierbar sind.“

Die schnellsten Tenbagger: 4x10 in nicht einmal 2 Jahren

| Unternehmen | IPO-Datum | x10-Datum | Jahre bis x10 | Marktkap. (in Mrd. US-Dollar) | Rendite seit IPO | Branche |

| 15.05.1997 | 30.06.1998 | 1,13 | 1.691,00 | 216182% | Technologie | |

| 30.10.1970 | 30.03.1972 | 1,42 | 2,50 | 3767% | Freizeitfahrzeuge | |

| 29.01.1998 | 30.11.1999 | 1,84 | 28,19 | 3447% | IT-Sicherheit | |

| SiTime | 21.11.2019 | 29.10.2021 | 1,94 | 6,01 | 1047% | Halbleiter |

Während unter den schnellsten vier Tenbaggern drei Tech-Konzerne zu finden sind, zu denen natürlich auch Amazon zählt, ist der vierte im Bunde womöglich weniger bekannt. Winnebago Industries ist ein Hersteller von Wohnwagen aus dem US-amerikanischen Bundesstaat Iowa. Gegründet wurde das Unternehmen 1958 von John Hanson, einem ursprünglichen Bestatter, der offenbar gern zum Camping fuhr. An die Börse ging das Unternehmen 1970 – verzehnfacht hat sich die Aktie nach exakt 17 Monaten. Sie brauchte damit nur gut drei Monate länger als das Amazon-Papier.

Keine News, Insights und Storys mehr verpassen!

Disclaimer: Jedes Investment in Wertpapiere und andere Anlageformen ist mit diversen Risiken behaftet. Es wird ausdrücklich auf die Risikofaktoren in den prospektrechtlichen Dokumenten der Lang & Schwarz Aktiengesellschaft (Endgültige Bedingungen, Basisprospekt nebst Nachträgen bzw. den Vereinfachten Prospekten) auf www.wikifolio.com, www.ls-tc.de und www.ls-d.ch hingewiesen. Sie sollten den Prospekt lesen, bevor Sie eine Anlageentscheidung treffen, um die potenziellen Risiken und Chancen der Entscheidung, in die Wertpapiere zu investieren, vollends zu verstehen. Die Billigung des Prospekts von der zuständigen Behörde ist nicht als Befürwortung der angebotenen oder zum Handel an einem geregelten Markt zugelassenen Wertpapiere zu verstehen. Die Performance der wikifolios sowie der jeweiligen wikifolio-Zertifikate bezieht sich auf eine vergangene Wertentwicklung. Von dieser kann nicht auf die künftige Wertentwicklung geschlossen werden. Der Inhalt dieser Seite stellt keine Anlageberatung und auch keine Aufforderung zum Kauf oder Verkauf von Wertpapieren dar.