Besser als der DAX: 3 Top-wikifolios mit geringerer Volatilität

Weniger Risiko, ähnliche Performance - das geht! Hier sind 3 wikifolios, die auf diesem Weg den DAX schlagen.

Thomas Dittmer (tonipolster ) setzt in seinem wikifolio Spezialwerte auf Nebenwerte in Spezialsituationen. Darunter versteht der erfahrene Trader Umstände wie geringes Analysten-Coverage der Aktie oder anderer "Corporate Events" wie Übernahmen, Squeeze-Outs, Turnaroundphasen und Managementwechsel. Bei der Auswahl seiner Investments ist Dittmer überzeugter Anhänger des Value-Ansatzes. Er versucht also Wertpapiere zu identifizieren, deren innerer Wert größer als der aktuelle Börsenkurs ist.

Das Dittmers Strategie aufgeht, zeigt ein Blick auf die Performancekennzahlen. Auf 7,66 % Wertsteigerung bei 10,21 % Volatilität pro Jahr brachte es Spezialwerte in den letzten drei Jahren durchschnittlich. Dem Dax gelang im selben Zeitraum eine durchschnittliche jährliche Rendite von 10,89 % bei einer durchschnittlichen Volatilität von 23,12 %.

Hatte Dittmer bloß Glück? Wohl kaum. In den vergangenen 3 Jahren generierte der Trader Gewinne mit xx unterschiedlichen Wertpapieren. Von Glückstreffern kann also keine Rede sein (der Herfindahl-Index, der die Konzentration in einem Portfolio misst, liegt für den gleichen Zeitraum bei nur x – je niedriger, umso besser; zwischen 0 und 1).

Die Volatilität niedrig halten. Das spielt auch in Philipp Haas (investresearch) wikifolio Nebenwerte Europa eine große Rolle. Wie schon Dittmer hat auch Haas diese Herausforderung in der Vergangenheit mit Bravour gemeistert.

Risikostreuung ist in Haas wikifolio Nebenwerte Europa oberstes Gebot. 73 Einzelaktien und eine Cash-Position von 7 % umfasst sein Depot derzeit. Die Titel, die sich Haas ins wikifolio legt, sind dabei keinesfalls willkürlich ausgewählt. Neben dem offensichtlichen Fokus auf Nebenwerte – bevorzugt aus dem deutschsprachigen Raum –, geht es Haas darum, Aktien zu identifizieren, die über ein gutes Geschäftsmodell, Management, Kultur und Marktwachstum verfügen. Ist Haas von einem Unternehmen überzeugt, geht er gerne auch größere Wetten ein.

Der Erflog gibt Haas recht. Nebenwerte Europa erzielte in den letzten drei Jahren eine durchschnittliche jährliche Rendite von 10,29 % bei einer Volatilität von 14,56 %. Der Dax erzielte mit einer durchschnittlichen Performance von 10,89 % nur 0,6 Prozentpunkte Rendite mehr pro Jahr. Die Volatilität des deutschen Leitindex war mit 23,12 % jedoch deutlich höher.

Kontinuierliche Performance, geringe Volatilität – das zieht sich wie ein grüner Faden durch alle 3 Sieger-wikifolios unseres ersten Weges, den DAX zu schlagen. Auch Christoph Klar ( SystematiCK ) hat ebendies in seiner Handelsidee als Ziel festgezurrt.

In seinen eigene Worten lautet Klars Credo für die Verwaltung des wikifolios Trendfollowing Deutschland : „Ich strebe an, Verluste zu begrenzen, Gewinne laufen zu lassen, das Risiko zu begrenzen, keine Vorhersagen zu machen, sondern nur dem Preise und seinem Trend zu folgen.“ Für das Risiko-Management setzt Klar auf Stop-Loss-Orders. Diese setzt er so, dass stets nur ein kleiner Prozentsatz des Gesamtkapitals pro Trade riskiert wird. Bei positiver Entwicklung der Aktie zieht er das Stopp-Loss dementsprechend nach. Wie gut diese Strategie aufgeht, zeigt ein Blick auf die Kennzahlen von Trendfollowing Deutschland.

11,52 % durchschnittliche jährliche Performance bei einer durchschnittlichen Volatilität von 12,85 % gelangen Klar in den letzten drei Jahren. Damit war nicht nur die Wertentwicklung des wikifolios etwas besser als die des Dax (durchschnittliche jährliche Rendite 10,89 %) sondern auch die durchschnittliche jährliche Volatilität um mehr als 10 Prozentpunkte niedriger als die des deutschen Leitindex (23,12%).

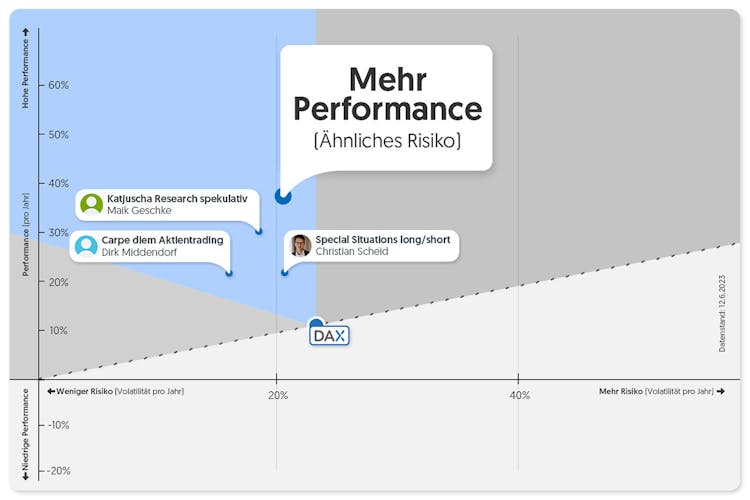

Was soll man zu Dirk Middendorf (carpediem7) und seinem wikifolio noch sagen? Er ist bereits seit August 2014 mit Carpe diem Aktientrading auf der Plattform vertreten und schlägt mit vorrangig deutschen Nebenwerten nicht nur den DAX sondern zum Beispiel auch den MSCI World. Mit einer Performance von durchschnittlich 17,1 % pro Jahr seit Erstellung zählt sein wikifolio eindeutig zu den besten, die in der Vergangenheit konsistent Outperformance lieferten.

Auch in den vergangenen 36 Monaten hat Middendorf nicht nur den DAX, sondern auch alle anderen großen Indizes geschlagen. Im Schnitt hat er jedes Jahr eine Rendite von 17,5 % erwirtschaftet, während das deusche Börsenbarometer nicht einmal auf 11 % kommt. Auch die Volatilität (Maßzahl für die Schwankungsfreude) des wikifolios war deutlich geringer als die des DAX. Middendorf kommt also mit weniger Risiko aus, was auch in seiner Handelsidee festgezurrt ist. So steht der Kapitalerhalt im Vordergrund, wenn es an den Börsen mal weniger gut läuft. Entsprechend fällt der maximale bisherige Verlust, den das wikifolio zwischenzeitlich einstecken musste, mit 27 % auch überschaubar gering aus. Umso beeindruckender angesichts des Corona-Crash' und dem 2022er Bärenmarkt.

In 3 Jahren hat wikifolio Trader Middendorf Gewinne mit 70 unterschiedlichen Wertpapieren erzielt. So kommt man diversifiziert zur Rendite (der Herfindahl-Index, der die Konzentration in einem Portfolio misst, liegt für den gleichen Zeitraum bei nur 0,075 – je niedriger, umso besser; zwischen 0 und 1).

Christian Scheid ( Scheid ) zeigt mit seinem wikifolio Special Situations long/short, was am Aktienmarkt möglich ist, wenn man ab und zu und gut dosiert auch mal „Short“ gehen kann. Gerade in fallenden Märkten kann das Balsam auf der Börsianer-Seele sein. So musste der DAX 2022 Federn lassen. Scheid konnte das Jahr mit seinem wikifolio sogar im Plus beenden. Aber nicht nur an schlechten Tagen kann ein Short-Instrument hilfreich sein. Es eignet sich auch, um von Sondersituationen wie Übernahmen, Kapitalerhöhungen oder Ähnlichem zu profitieren. Besondere Erfolgsstory von Scheid war etwa das „Shorten“ von Wirecard kurz vor der Pleite. Solche Sondersituationen sind das Steckenpferd des langjährigen Finanzjournalisten und wikifolio-Traders.

In den letzten 3 Jahren konnte er so eine durchschnittliche Rendite von 19,2 % pro Jahr erwirtschaften, fast das Doppelte des DAX. Seit Start summiert sich die Performance des wikifolios mittlerweile auf 590 %. Bei der Volatilität bleibt Scheid dennoch unter jener des Index. Mit Hebelprodukten auch mal auf fallende Kurse zu setzen bedeutet also nicht notwendigerweise ein erhöhtes Risiko einzugehen.

Dieses wikifolio soll vor allem Chancen auf der Short-Seite bieten. So steht es zu Katjuscha Research spekulativ von Maik Geschke (katjuscha) in der Handelsidee. Auch Geschke beweist seit fast 9 Jahren, dass diese Flexibilität nicht schaden muss. Im Gegenteil: In den zurückliegenden 3 Jahren ging das wikifolio durch die Decke. Anders formuliert: Geschke schaffte mit dem Depot einen Verdoppler. Der DAX legte gerade einmal um 31 % zu. Damit sichert er sich den Sieg auf dem goldenen Mittelweg, den DAX zu schlagen.

Mit einer durchschnittlichen Jahresperformance von fast 30 % schlägt Geschke den DAX um Längen - genauer: Um das 3fache. Auch er kann das Risiko dabei in Grenzen halten. Die Vola bleibt unter jener des DAX. Was ist Geschkes Strategie? Im Prinzip ist alles möglich: Short-Positionen in überhitzten Märkten genauso wie Engagements auf der Long-Seite. Kurze Haltedauern inkl. Daytrades genau wie langfristige Positionen. Die Entscheidungen basieren vorrangig auf charttechnischen und Sentiment-Analysen. Außerdem vertraut Geschke bei Kurzfristtrades auch gerne mal auf seine Intuition. Sein Bauchgefühl scheint ganz gut zu sein, zumindest hat es der Performance nicht geschadet.

Richard „Ritschy“ Dobetsberger ist gefühlt immer und überall. Sein wikifolio UMBRELLA wird im September 11 Jahre alt. Der Wertzuwachs summiert sich mittlerweile auf 1550 Prozent.

Während der DAX auf 3-Jahres-Sicht eine durchschnittliche jährliche Performance von rund 11 Prozent einfuhr, erzielte UMBRELLA eine sagenhafte durchschnittliche jährliche Wertsteigerung von 36,8 %. Vor allem in den Jahren 2020 und 2021 hat Ritschy hier eine ordentliche Schippe draufgelegt. Unter anderem der frühzeitige Einstieg bei der deutschen Rüstungsschmiede Rheinmetall hat ihm gehörige Gewinne beschert. Diese Performance kommt unterm Strich aber nicht ohne Risiko. Das wikifolio war im Beobachtungszeitraum etwas volatiler als der DAX.

Hatte Dobetsberger nur Glück? Wohl kaum. In den vergangenen 3 Jahren generierte der Trader Gewinne mit 59 unterschiedlichen Wertpapieren. Von Glückstreffern kann also keine Rede sein (der Herfindahl-Index, der die Konzentration der Gewinne in einem Portfolio misst, liegt für den gleichen Zeitraum bei nur 0,193 – je niedriger, umso besser; zwischen 0 und 1).

Das wikifolio TanTeo Torpedo Invest ist noch vergleichsweise jung. Der verantwortliche Trader Holger Heidhof (MerlotHolger ) hat es im März 2020 erstellt. Aufmerksam wurde die wikifolio-Community auf den Newcomer aber recht schnell. Denn seine Leistung in den zurückliegenden 3 Jahren und 3 Monaten ist beeindruckend. Die Performance seit Start beträgt bereits 472 Prozent. Zwecks Vollständigkeit: Der DAX hat im selben Zeitraum gerade einmal 61 Prozent geschafft.

Fast das 8fache des DAX in lediglich etwas mehr als 3 Jahren zu schaffen, geht freilich nicht ohne Risiko. Die Volatilität des wikifolios war daher im Jahresschnitt auch doppelt so hoch. Und das passt auch zur Strategie: Heidhof setzt neben Aktien auch auf spekulativere Produkte. Laut Handelsidee soll der Anteil an strukturierten Produkten/Derivaten aber möglichst nicht einen Gesamtwert in Höhe von 25 % des wikifolios übersteigen. Bevor Aktien oder Derivate ins Depot kommen, werden die Werte laut dem Trader ausführlich analysiert, sowohl auf die fundamentale als auch charttechnische Analyse greift Heidhof hier zurück. Grundsätzlich sollen übergeordnete Trends gehandelt werden, in überhitzten Märkten kann aber auch auf fallende Kurse gesetzt werden. Alles in allem lief es bislang für Heidhof und seine Follower ausgezeichnet. Wir drücken die Daumen für die nächsten Jahre!

Simon Weishar (Szew) ist der Outperformer unter den Outperformern. Die Idee des wikifolios Empfehlungen – Newsflow ist dabei denkbar einfach: Weishar setzt auf Aktien, die von positiven Nachrichten profitieren oder für negative Nachrichten zu stark abgestraft werden. Und dabei beweist er eine recht sichere Hand.

Unglaubliche 77 Prozent durchschnittliche jährliche Performance erzielte Empfehlungen – Newsflow in den letzten 3 Jahren. Zur Erinnerung: Der DAX kommt auf knapp 11 Prozent pro Jahr. Legt man die beiden Charts übereinander, ist die Performance des deutschen Börsenbarometers mit freiem Auge kaum noch zu erkennen.

Werde jetzt kostenlos Teil von Europas führender Social-Trading-Plattform und entdecke mehr als 9.000 spannende Handelsideen.

Weniger Risiko, ähnliche Performance - das geht! Hier sind 3 wikifolios, die auf diesem Weg den DAX schlagen.

Mehr Performance, ähnliches Risiko - das geht! Hier sind 3 wikifolios, die auf diesem Weg den DAX schlagen.

Mehr Risiko, noch mehr Performance - das geht! Hier sind 3 wikifolio Trader, die den DAX auf diesem Weg schlagen.

Disclaimer

Jedes Investment in Wertpapiere und andere Anlageformen ist mit diversen Risiken behaftet. Es wird ausdrücklich auf die Risikofaktoren in den prospektrechtlichen Dokumenten der Lang & Schwarz Aktiengesellschaft (Endgültige Bedingungen, Basisprospekt nebst Nachträgen bzw. den Vereinfachten Prospekten) auf wikifolio.com, ls-tc.de und ls-d.ch hingewiesen. Du solltest den Prospekt lesen, bevor du eine Anlageentscheidung triffst, um die potenziellen Risiken und Chancen der Entscheidung, in die Wertpapiere zu investieren, vollends zu verstehen. Die Billigung des Prospekts von der zuständigen Behörde ist nicht als Befürwortung der angebotenen oder zum Handel an einem geregelten Markt zugelassenen Wertpapiere zu verstehen. Die Performance der wikifolios sowie der jeweiligen wikifolio-Zertifikate bezieht sich auf eine vergangene Wertentwicklung. Von dieser kann nicht auf die künftige Wertentwicklung geschlossen werden. Der Inhalt dieser Seite stellt keine Anlageberatung und auch keine Aufforderung zum Kauf oder Verkauf von Wertpapieren dar.